当サイトには広告が含まれます。

FXという金融商品は、通貨の交換をおこなって売買差益を狙うのが基本戦略になります。

FXは値動きが株に比べて小さく、投資戦略としてある程度レバレッジをかけた運用が前提になってくると思います。

個人的な観測範囲ですが、僕の周りでいわゆる「スワップ投資」「自動売買系のリピート注文」など、FXの長期投資で財を成した方は一人もいません。

歴史を振り返れば、これらの売買方法は最終的に大きく負けてしまうので、あまりおすすめしません。

FXをはじめて9年ほどになりますが、僕個人の体感として、そもそもこういった売買方法を選択した時点で投資で大きく資産を築くのは難しいでしょう。

では、生き残っているFXトレーダーはどのような特徴があるのでしょうか。

それは、FXで勝ち残るためには、FXがまず「投機」であることを割り切る必要があります。

投資は比較的長い時間軸に対して、資本を投下する行為です。

それに対して、「投機」は比較的短い時間軸に対して、資本を投下する行為です。

短期の優位性に対して、ある程度のレバレッジをかけて売買を行う。

これが、まずFXトレーダーとして生き残る第一歩になります。

長くFXをやっていくためには、「スワップ投資」「自動売買系のリピート注文」は頭の中から消し去りましょう。

では、短期の優位性とはどのようなものなのでしょうか。

短期というと人によって時間軸が異なりますが、参考までに紹介しておきます。

個人的に優位性を感じるのは、以下の二点です。

1.短い時間のスキャルピング

2.通貨の強弱を利用したスイングトレード(数週間から数カ月)

1.短い時間のスキャルピング

スキャルピングとは、数分単位で売買を完結させるトレード方法です。

東京・ロンドン・ニューヨーク時のオープンやクローズ時には、時間帯による値動きの特性もありますし、経済指標の結果に合わせて短期でトレードすることもできます。

スキャルピングは、ポジションを持ち越すということがないため、大きなドローダウンをしづらいというのがメリットになります。

デメリットは、どうしても利益に対してスプレッドなどの売買手数料の比重が大きくなってしまいます。

また、既に起こっていることですが、アルゴリズムなどで短時間のトレードの優位性は日々失われていくだろうということです。

2.通貨の強弱を利用したスイングトレード

通貨というものは、どうしても金融政策など大きなファンダメンタルズの流れには逆らうことができません。

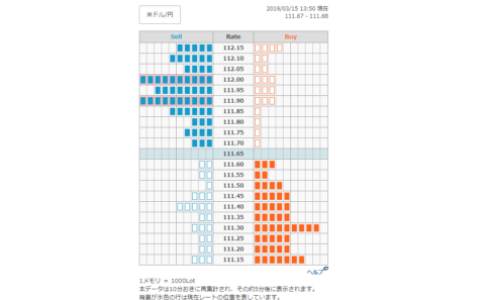

IMMなどの大口のポジション動向、各国の政策金利の方向性を見ることによって大口の方向性は掴むことができます。

2019年5月現在は、どの国も利下げ方向であるため、明確に買う通貨がないため明確なトレンドがなく、難易度が上がっています。

基本的にトレンドフォローというのは、各通貨の日足を表示してその中で移動平均線をみることで流れがわかります。

個人的には、日足5MAと21MAと200MAを表示して、トレードの参考にしています。

その流れに逆らわずポジションをとることによって、少々タイミングがずれても長い目でみればポジションは利益になる確率が高いといえるでしょう。

また、そのトレンド方向にバリアオプションなど、大口の損切り注文が見えた時はチャンスです。

基本的に、トレンド方向にポジションを持っていると、有利な点が2つほどあります。

1.時間の経過とともにポジションに有利に動く場合が多い

2.FXは値幅制限がないため大きく動いた時に有利な方向に動く場合が多い

直近の大きなトレンドといえば、2019年1月3日のフラッシュクラッシュが記憶に新しいでしょう。

このように、FXは流動性が枯渇すると大きく値が飛び、とんでもないプライスが提示されたりします。

現在のFX市場は、効率化されており、日々のデイトレードなどにおいては逆張りが有効な場面が多いと感じます。

しかし、FXという金融商品の特性と、投資で財を成す場合は圧倒的にトレンドフォローが多いため、基本的には順張りでボラティリティの増加に賭ける方が長期的には優位だと思います。

数多くのトレーダーの方とお会いする機会に恵まれてきましたが、「トレンドで爆発的に資産を殖やすのが個人投資家だけではなく運用の基本である」というスタンスは変わりません。

FXはきちんと流動性があってトレード対象にできる通貨ペアが多くありません。

日本株ですと、上場企業が4,000社くらいあるので、毎日トレードする銘柄があるかもしれません。

FXの場合、スプレッドや流動性を考えると、現実的にドルストレートとクロス円くらいしかトレード対象にするには厳しいものがあるでしょう。

ここでいうトレンドフォローは、マーケットのボラティリティの増加に賭けるということです。

チャートでいうと、新高値・新安値をつけたブレイクアウトなどのことですね。

FXでいうトレンドフォローがボラティリティの増加に賭けるということは、平穏時のマーケットはそんなに大きく儲からないということです。

近年のマーケットは株価が大きく動いたり、何か金融市場全体に加速度が生じないと、為替の方も大きく動いたりしづらくなっています。

FXに限らず、マーケットの行方には米株が大きく影響するので、VIX(恐怖指数)はチェックするようにしています。

さて、トレンドというものを考えた場合に、基本的にトレーダーとしてやらなければならないことは波乗りになります。

サーフィンでいうならば、大きな波にうまく乗るイメージですね。

先日、実業家の方とお会いする機会に恵まれたのですが、トレーダーと大きく違うな、という印象を受けました。

実業家の方は、時間や資本を投下した分だけ、自ら波を起こす確率を上げることができます。

しかし、金融市場は大きく、仕手株の世界を除けば為替市場なんて大きなロットを入れても、個人レベルで大きな波を起こすことはできません。

所詮個人FXトレーダーなんていうものは、マーケットの波であるトレンドにうまく乗っかっていくしかないのです。

毎日大きな波がきているか確認しに、浜辺にはいくものの、平穏時のマーケットはうまく波に乗れないもの。

日頃から大きなチャンスがきていないか、マーケットを確認する習慣は必要ですが、個人投資家なんて微々たる力しかもっていないんです。

「チャンスを待つ」ということも、仕事の一つであり、うまくマーケットとの向き合い方を考えたいものですね。

そして先日、ブルームバーグで興味深い記事が出ました。

ヘッジファンドはボラティリティー低下予想-VIXショート過去最大

米国株が過去最高値を更新する中で、ボラティリティーはほぼ消滅した。ヘッジファンドはこうした市場の静けさが続くと予想し、シカゴ・オプション取引所のボラティリティー指数(VIX)のショートポジションを少なくとも15年で最大に積み上げている。

米商品先物取引委員会(CFTC)の最新データによると、ヘッジファンドを中心とした投機筋のVIXのショートポポジションは4月23日に約17万8000枚と、2004年までさかのぼるCFTCデータで過去最大だった。

VIXショート溜まりすぎじゃね? pic.twitter.com/SH5k9ajv7T

— Douglas🛢→🏊♂️🚴♀️🏃♂️🏄♂️← (@Cmdty) 2019年4月23日

2018年10月にVIXショックで米株が暴落しましたが、現在マーケットが傾きつつあるので、セルインメイと重なったりすると要注意ですね。

ボラティリティの増加に備えて、安易な逆張りは控えたほうがいい一カ月になるかもしれません。