当サイトには広告が含まれます。

目次

トレードでよく用いられるのが、ローソク足を使った「テクニカル分析」ではないでしょうか。

テクニカル分析には、ローソク足の終値を使って計算される、いろいろなインジケーターが存在します。

でも、インジーケーターはたくさん種類があって、たくさん表示していると逆によくわからなくなるものです。

個人的にあまりマイナーなテクニカル指標を使って取引するのはおすすめしません。

なぜなら、マーケットで誰も見ていないインジケーターを使っても、他のプレイヤーの思考はそれを見ていないので、あまり意味がないと考えられるからです。

そこで、僕が実際に使っているインジケーターと、周りの方がよく使っているものを4つ紹介します。

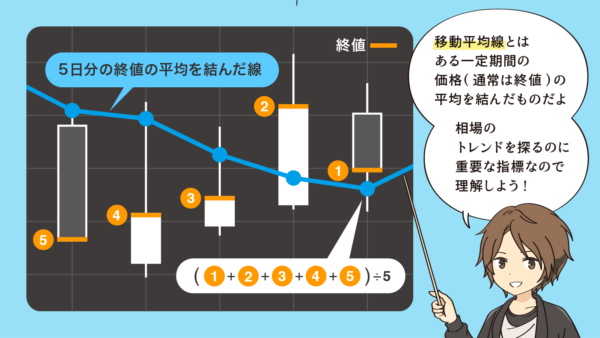

相場の方向を見る「移動平均線」

「移動平均線」とは、ある一定期間の価格(通常は終値)の平均を結んだものです。

英語では、「Moving Average」と表現され、MAなどと略されたりします。

最も重要なテクニカル指標の1つで、相場のトレンドを探るのに非常に役立ちます。

移動平均線でトレンドを捉える

ローソク足と移動平均線を見ることで、相場の大まかなトレンドを把握することができます。

例えば、4日連続上昇を続けていた相場が、5日目、6日目に下落しています。

もう上昇は終わったのかな?と思いますが、移動平均線を見ると上昇を続けています。

1日くらいのイレギュラーな動きも、平均を取ることで大きな流れの中で見ることが可能となり、トレンドをつかみやすくなります。

一般的に良く用いられる期間設定は、21です。

移動平均線において、主に見るべきポイントは次の2つです。

- ローソク足が移動平均線より上にあるのか・下にあるのか

- 移動平均線が右肩上がりなのか・右肩下がりなのか(傾きを見る)

ローソク足が、移動平均線より上にある場合は、上昇トレンドの可能性が高いです。

逆に、ローソク足が、移動平均線より下にある場合は、下降トレンドと考えられます。

また、ローソク足の傾きを見ることによっても、トレンドを把握することができます。

移動平均線が、右肩上がりの場合は、上昇トレンドの可能性が高いです。

逆に、移動平均線が、右肩下がりの場合は、下降トレンドと考えられます。

移動平均線が横ばいの場合は、レンジ相場と捉えるといいでしょう。

移動平均線で買われすぎ・売られすぎを判断する

現在のレートが、移動平均線から大きく離れていないかを見ることで、現在の相場の買われ過ぎ・売られ過ぎを判断できます。

相場は移動平均線に収束するので、ローソク足が移動平均線が大きく乖離している場合などはトレンドに逆行するのも1つの手です。

これは為替レートの移動平均線からの乖離が止まり、移動平均に向かって収束するタイミングを狙い売買する手法です。

逆張りの際には、移動平均線が1つの利食いポイントになります。

これは、順張りで取引しているプレイヤーが、ここぞとばかりに移動平均線で買ってくることや売ってくることが多いためです。

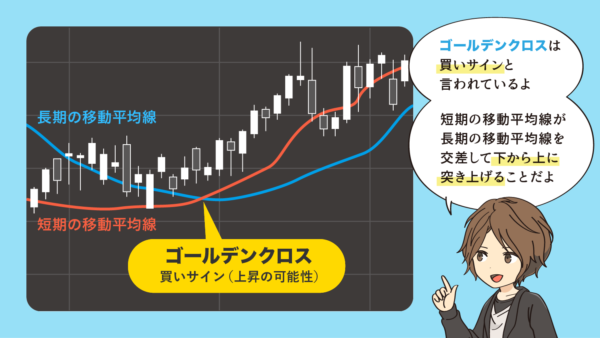

移動平均線でみられるゴールデンクロスとは?

短期移動平均線が、長期移動平均線を下から上へ突き抜けること。

直近の価格傾向が上向きに転じたとみられるため、この「ゴールデンクロス」は買いサインといわれています。

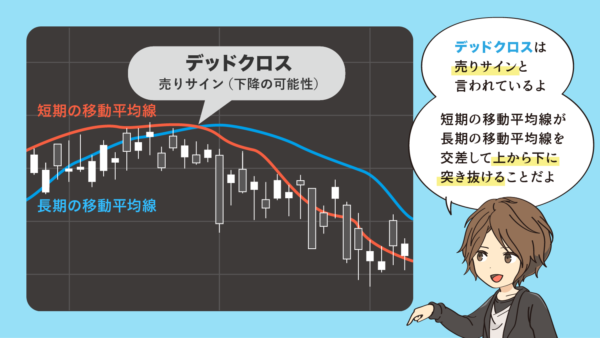

移動平均線でみられるデッドクロスとは?

ゴールデンクロスとは逆に、短期移動平均線が長期移動平均線を上から下へ突き抜けること。

直近の価格傾向が下向きに転じたとみられる、「デッドクロス」は売りサインといわれています。

- ローソク足の終値を平均して線にしたものが移動平均線

- よく使われる数字は5、21、200などが多い

- 移動平均線では相場の大まかな方向を読むことができる

- 移動平均線から大きく乖離している場合は相場が「行き過ぎ」なので注意

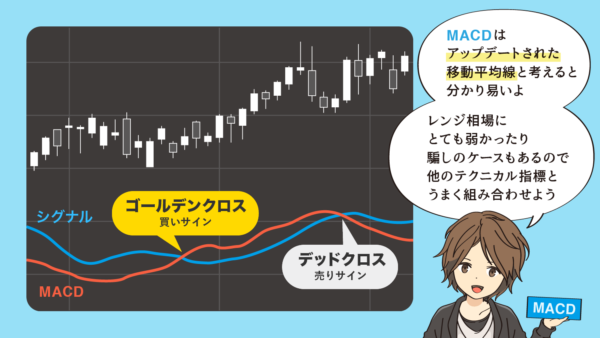

トレンドを察知するオシレーター系指標「MACD」

マーケットの方向性を予測するのに、1ヶ月前のデータと昨日のデータ、どちらが役に立つでしょう?

もちろん、データは新しい方がいいですよね。答えは「昨日のデータ」です。

この考え方を、移動平均線に加えたものがMACDです。

つまり、MACDは「アップデートされた移動平均線」みたいなものだと思ってください。

「現在に近いデータに価値を置き、データが古くなればなるほど価値が減少していく移動平均線」がMACDなのです。

MACDのサインの読み方は、非常にシンプルです。

移動平均線と同じように、「ゴールデンクロス」「デッドクロス」に注目します。

MACDを使いこなすと、トレンド発生のタイミングがわかるだけでなく、トレンドの転換も予測できます。

デメリットとしては、レンジ相場にとても弱いということと、トレンド転換を察知するのが少し遅い、という点です。

騙しのあるケースもあるので、他のテクニカル指標とうまく組み合わせて、使っていきましょう。

MACDでみられる「ダイバージェンス」とは

ダイバージェンスの意味は、日本語にそのまま直すと「逆行現象」という意味になります。

これは、実際のレートとテクニカルの動きが「逆行」している場合を指しています。

下の図を見てみてください。

このように、実際のレートとオシレーターであるMACDが「逆行」していることがわかりますね。

オシレーター系テクニカルである「MACD」は、相場の勢いを示しているともいえるので、このような場合にはトレンドフォローでも少し注意が必要になってきます。

ダイバージェンスが出現した場合は、トレンドの転換や終わりが近くなっている可能性が高くなるので、注意しながらトレードしましょう。

- 移動平均線をより近いデータで計算したアップデート版

- ゴールデンクロスやデッドクロスでマーケットの方向を読む

- レンジ相場にとても弱いので他のテクニカルで補強する必要あり

統計学を使ったインジケーター「ボリンジャーバンド」

ボリンジャーバンドは、統計的なアプローチにより相場の反転やトレンドの発生を判断するテクニカル指標です。

なんだかこうやって聞くと少し難しそうですね笑

ボリンジャーバンドとは、「統計学を使って、相場を分析するテクニカル指標」と覚えてもらえればいいです。

とりあえず実際にチャートに表示したものをみてみましょう。

ボリンジャーバンドは±1σ、±2σ、±3σの三つのバンドで構成されています。

±1σのバンドの間(黄緑色)にローソク足が収まる確率が約68%。

±2σのバンドの間(オレンジ色)にローソク足が収まる確率が約95%。

±3σのバンドの間(赤色)にローソク足が収まる確率が約99%。

個人的には、ボリンジャーバンドの±2σのみを表示してトレードを行っています。

±2σのバンドすれすれにローソク足がはっていたら、そこで反発する可能性が高いと考えられます。

上記の図をみても、±2σのバンド内(オレンジ色の線)でローソク足が収まっている事が分かりまね。

真ん中の白色の線は、21日移動平均線(21MA)です。

ボリンジャーバンドの数字の設定期間ですが、21で行っています。

これは多くのアプリの初期設定の数値が21なので、特にいじる必要がないでしょう。

実際にボリンジャーバンドをどうトレードに使うのか

ボリンジャーバンドでは、2つの点に注目します。

①為替レートがバンドに対して、どの位置(移動平均線付近orボリンジャーバンド±2σぎりぎり)にあるか?

②ボリンジャーバンドが広がっているのか・狭まっているのか?

①為替レートがバンドに対して、どの位置にあるか?

「為替レートが+2σを越えたら売り、-2σを越えたら買い」という判断をするのが一般的です。

±2σの中に、為替レートは約95%の確率で収まるので、逆張りの参考となるテクニカル指標として使うことができます。

+2σを越えたら買われすぎ、-2σを越えたら売られすぎ、と判断することができます。

②ボリンジャーバンドが広がっているのか・狭まっているのか?

ボリンジャーバンドが広がっている場合は、トレンドが大きくでている状態です。

反対に、ボリンジャーバンドが狭まっている場合はレンジ相場の状態です。

相場の状態としては3つしかありません。

アップトレンド・ダウントレンド・保ち合い(レンジ)の3つです。

相場は大きく動き、だんだんとレンジに収束していきます。

レンジ相場とは売りと買いが交錯した均衡状態です。

最終的に売りと買いのどちらかが勝ち、レンジから大きなトレンドが生じます。

つまり、狭まっていたボリンジャーバンドが大きく広がりだしたときは、大きなトレンドが生じるサインの1つでもあります。

個人的には、日足のボリンジャーバンドが狭まっていて、それが上下どちらかに大きくブレイクして広がった時のトレードが好きです。

2018年末の米ドル円の日足チャートを見てみると、暴落を察知できたのではないかと思います。

こういったトレンド発生を見分けるには、ボリンジャーバンドの「上」「下」のバンドの幅に着目するといいです。

「上」「下」のバンド幅が狭くなってきたということは、値動きがだんだんと小さくなってきたということになります。

こういう時は、相場のエネルギーが蓄積されていって、上か下どちらかに大きく動く可能性が高いです。

ボリンジャーバンドの収縮は必ずしも「暴騰」「暴落」のサインとまではいえないかもしれませんが、何かありそうだと身構えておいた方がいいかもしれません。

- 統計学をもとに作られたインジケーター

- トレードによく使われるのは2σのバンド

- 2σのバンド内には95%の確率で値動きが収まる

- ボリンジャーバンドが収束して大きく拡大し始めた時はトレンド開始の合図

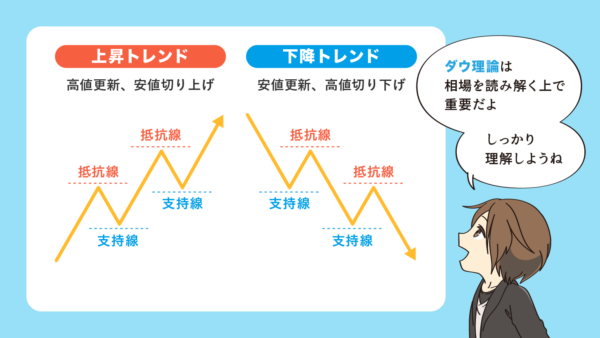

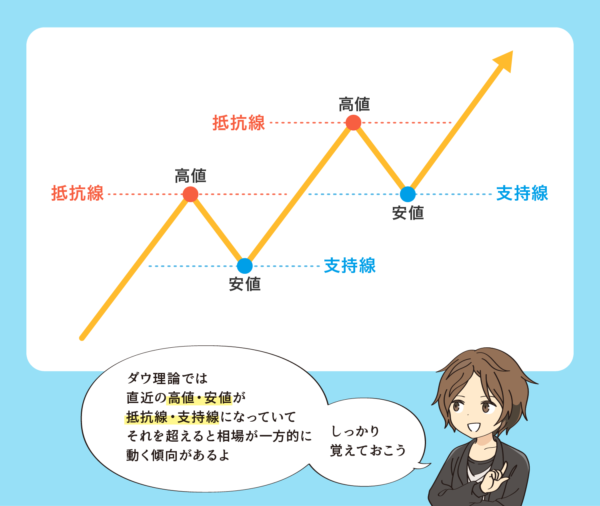

支持線・抵抗線を読む「ダウ理論」

相場を読み解く上で重要となるのがダウ理論です。

相場とは潮の満ち引きのようなもので、大きく動いた後にレンジになり、また大きく動き出します。

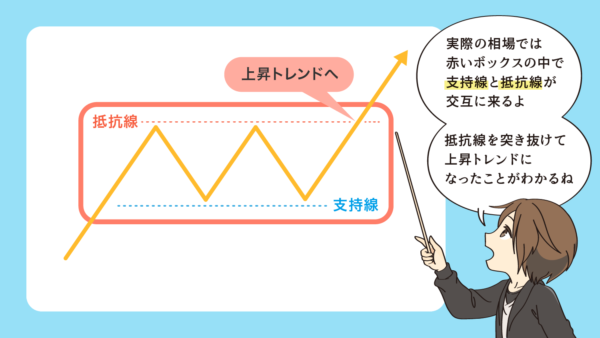

下記の図を見ると、現在相場は赤いボックスの中でレンジになっている事が分かります。

これは買いと売りが交錯している状態です。

この場合、レンジを上に突き破り、アップトレンドが生じた事が分かります。

上の抵抗線を抜けた瞬間に何が起こるのかというと、上の抵抗線が上値だと思って売っていたプレイヤーが損切りを迫られます。

売り注文の反対売買は買い注文なので、結果的に相場は大きく上に跳ねる事が分かると思います。

そして今まで上値の目処だった抵抗線が、次は支持線になるのです。

抵抗線を明確に突き抜けると、次は下記の図のようになります。

また、赤い線で囲まれたレンジ相場が生じ、どちらかにブレイクするのです。

このダウ理論のいいところは、直近の高値・安値をブレイクすると、相場は一方的にはしる傾向があると言うこと、また損切りするラインが明確化されることです。

支持線・抵抗線は一つの逆張りの目安になりますし、逆にいえばそこを明確に超えると損切りしておいた方がいいということです。

デイトレードならば、東京時間の高値・安値、欧州時間の高値・安値はチェックして、このダウ理論を適用すべきです。

スイングトレードなら、日足レベルでの高値・安値は把握しておく必要があるでしょう。

日足の重要なレート付近では、多くのプレイヤーがストップロスを入れていたりするので、確実にそのようなレートは頭に入れてトレードすべきだと思います。

トレンドに乗り遅れないため、どこをブレイクすると相場が走り出すのかを明確化しておく事は重要なのです。

その時に、一つこのダウ理論は役に立つことでしょう。

- 支持線と抵抗線でボックスを作り相場を把握する

- 東京時間や欧州時間の高値安値は要チェック

- 日足の高値安値は大きな支持線・抵抗線になりやすいので頭に入れておこう

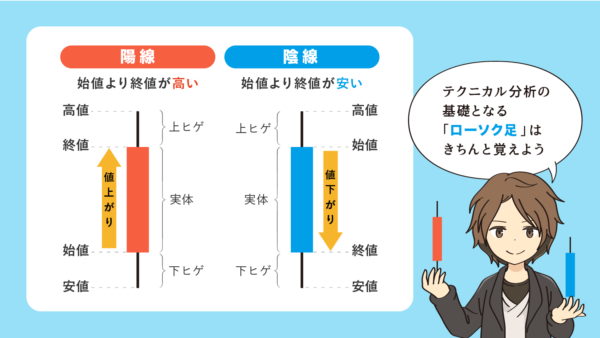

補足:テクニカル分析の基礎となる「ローソク足」

ローソク足は、その名の通り蝋燭(ろうそく)に似ていることから、ローソク足と呼ばれています。

英語では「キャンドルチャート」と呼ばれるらしいです。

ローソク足は、一定期間における相場の4本値(始値、終値、高値、安値)を1本の棒状にして並べ、一目で相場の流れが分かるようにしたものです。

ある期間のマーケットの動きがパッと見て分かるため、テクニカル分析を行うためには、必須のツールです。

ローソク足の見方

「ローソク足」は1本に4つの数字がはいっています。

■ 始値(はじめね)

その日(週・月・時間など)の最初に提示されたレートを指す。

日足の場合は、その日の一番最初についた値段のこと。

■ 終値(おわりね)

その日(週・月・時間など)の最後に提示されたレートを指す。

日足の場合は、その日の一番最後についた値段のこと。

■ 高値(たかね)

その日(週・月・時間など)の中でもっとも高い値段で提示されたレートを指す。

日足の場合は、その日の一番高い値段のこと。

■ 安値(やすね)

その日(週・月・時間など)の中でもっとも安い値段で提示されたレートを指す。

日足の場合は、その日の一番安い値段のこと。

始値より終値のほうが高い場合を、「陽線」と呼びます(図中:白)

反対に始値より終値の方が低い場合を、「陰線」と呼びます(図中:青)

期間中の始値と終値で囲った、色の塗られた四角い部分が、ローソク足の「実体」と呼ばれています。

ローソク足の実体に対して、期間中の高値と安値は、上下に伸びる「ヒゲ」で表されます。

このように「ヒゲ」は、ある期間中の上ブレ下ブレを表しています。

長い「ヒゲ」は相場のトレンドの転換を示す重要なサインとなることもあるので、要注意です。

期間の違いによるローソク足の違い

ローソク足には、時間軸によって、様々な種類があります。

以下に、代表的なものをいくつか紹介します。

■ 1分足(いっぷんあし)

1本のローソクで1分間の値動きをあらわしたもの

■ 5分足(ごふんあし)

1本のローソクで5分間の値動きをあらわしたもの

■ 30分足(さんじっぷんあし)

1本のローソクで30分間の値動きをあらわしたもの

■ 4時間足(よじかんあし)

1本のローソクで4時間分の値動きをあらわしたもの

■ 日足(ひあし)

1本のローソクで1日分の値動きをあらわしたもの

■ 週足(しゅうあし)

1本のローソクで1週間分の値動きをあらわしたもの

スキャルピングの場合なら、短い時間軸の「1分足」や「5分足」を中心に使うことになるでしょう。

デイトレードの場合なら、中期の「30分足」や「4時間足」などをみることになります。

中長期型のスイングトレードであれば、「日足」や「週足」を参考にする方が多いようです。

補足その2:ローソク足は何分足で表示するのが正しいのか?

ローソク足は指定する時間によって、様々なチャートを形作ってくれます。

ローソク足の終値で、各テクニカル指標は形成されていくので、トレードにおいて「何分足」をみるかは非常に重要です。

この記事は、初心者向けの用語解説にとどめておくので、より踏み込んだ内容は以下の記事を読んでください。