当サイトには広告が含まれます。

FX取引を行う際に、みなさんチャートを表示していると思います。

今日は、そんなテクニカル分析に用いる「ローソク足の時間軸」について考えてみたいと思います。

まず個人的に重要視しているのは「21移動平均線」

まず、取引をする際に、僕は個人的に21移動平均線(以降、21MAとします)を重要視しています。

ちなみに、MAは「Moving Average」の略語なので、覚えておくとよいでしょう。

移動平均線とは、ローソク足の終値を平均して線にしたものです。

株の方であれば、一般的には25日移動平均線(25MA)が主流だと思います。

その他で、よく聞くのは75日移動平均線(75MA)や、200日移動平均線(200MA)です。

何故、一般的な25MAではなく僕は21MAを使っているかというと、個人的に好きで「ボリンジャーバンド」好きで使っているからです。

FX会社の提供するボリンジャーバンドでは、21という数字を標準としていて数値を計算する場合が多いので、僕は21を使っています。

株の世界でも25日移動平均線が主流であることを考えると、21やら25という数字は過去一か月間のその対象の方向をざっくりと表していることになります。

あくまで移動平均線は目安であって、絶対的なものではないので、各個人で好きなパラメーターがある場合はそれを使うといいでしょう。

しかし、株の移動平均の初期数字でも25MAが表示されたり、多くのトレーダーがその数字を参考にしている以上、あまりパラメーターをいじるのは得策とはいえなさそうです。

- 過去21本のローソク足の終値を平均したもの

- 株のトレードだと25移動平均線が主流

- 多くのトレーダーが参考にしているのでパラメーターはいじるべきではない

21移動平均線でトレードする際に、みればいい時間足とは

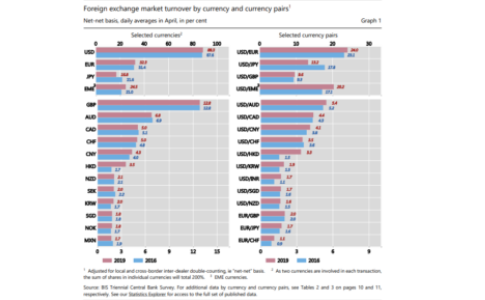

FXでは外貨の取引を行いますが、各国の主要株式市場の影響は避けられません。

ここでいう主要株式市場とは、東京・ロンドン・ニューヨークの3つです。

また、東京・ロンドン・ニューヨークと参加者が変わるたびに、市場の質も少しずつ変わります。

デイトレードするにしろ、もちろん日足や4時間足などの長期の時間足をチェックすることはもちろん必要です。

さて、ここで主要国の株式市場の時間(夏時間)を見てみることにします。

■東京市場 9:00~15:00(6時間)

■ロンドン市場 16:30~0:30(8時間)

■ニューヨーク市場 22:30~5:00(7.5時間)

一般的に株式市場は前場といわれる、最初の方が出来高が多く、後半になるにつれて売買が少なくります。

そのため、為替もこれら各主要株式市場の後半の時間になると値動きが乏しくなる傾向があります。

さて、ここで何分足を使えばよりデイトレードにおいて各市場の値動きを鮮明にできるでしょうか。

結論から言うと、各市場ごとの買い圧力・売り圧力を21MAで測るには、15分足を使うと良さそうです。

15分×21=315分=5.25時間なので、前の市場の売り圧力・買い圧力の強さを移動平均で測ることができます。

もし仮に、25MAを使うならば、15分×25=375分=6.25時間なので、21MAよりも価格に対する反応度は劣るものの、説明変数としては充分使えるでしょう。

各市場の後場は株のトレーダーも積極的に売買しないことを考えると、株式市場のオープン時間より若干短いくらいの移動平均を見ていおいた方がよいと思っています。

逆に、30分足の21MAを使うならば、過去約10時間~12時間の移動平均を表示することになります。

果たしてこの数字には意味があるのでしょうか。個人的には、FXにおいて30分足を使う意味がないと思っています。

マイナーなテクニカル指標や時間足は多くの人がチェックしていないだけ、相場の説明変数としては不適格ではないのでしょうか。

これが1時間足になれば、21MAだろうと25MAだろうと、前日の値動きを移動平均にしたものですから、前日の情報をもとにトレードする際には使えそうです。

前日に大きな値動きが起きた時には、そのフローが続くと仮定して1時間足でトレードしたりしています。

- 15分足を使えば東京・ロンドン・ニューヨークの各市場の売り・買い圧力を把握できる

- 1時間を使えば前日からの大きな流れを把握することができる

このように、当たり前の話ですが、テクニカル指標はローソク足の終値で作られているため、その自分がみているものが、どういった情報を簡略化したものであるかは、トレードする際にまず知っておかなくてはいけないでしょう。

個人的には、21MAの他に、ボリンジャーバンド・MACDを利用してFXトレードをしています。

テクニカル指標は、視覚的な分わかりやすく見えがちですが、闇雲に使ってもいい結果が出たりするものではありません。

ちなみに、一目均衡表などはもともと株のために作られたテクニカル指標で、僕は他の金融商品で通用するとはあまり考えていません。

そのテクニカル指標の成り立ちや意味が分かったうえでトレードしないと、テクニカル指標に踊らされているだけになってしまうかもしれませんね。

あくまで、テクニカルは絶対的なものではなく目安の1つなのですから、盲信してはいけないと思って日々取り組んでいます。