当サイトには広告が含まれます。

目次

まず、ボラティリティとはレートの値動きの大きさ(変動率)を表します。

ネット上では、ボラティリティのことを「ボラ」などと略して使うことが多いです。

「ボラが大きい(高い)」「ボラが小さい(低い)」などとみたら、「ボラティリティのことを指してるんだな」と思ってください。

トレードをで利益を出すには、「安く買って高く売る」など、価格が変動することが必要です。

そのため、トレードを行うには、まず自分が扱っている金融商品が「どの程度ボラティリティがあるのか」を把握しておくと、リスクがわかると思います。

FX取引をするなら知っておきたい各通貨別のボラティリティ

FXトレードしていく上で、自分の取引する通貨ペアがどれくらい動く可能性があるのか、知っておくと便利ですよね。

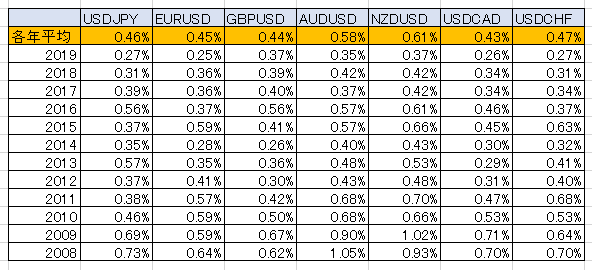

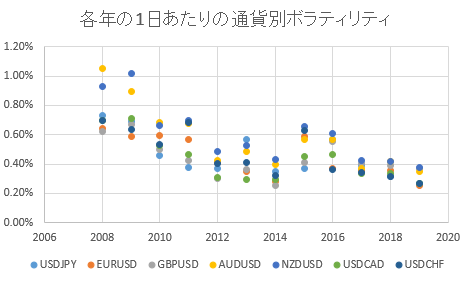

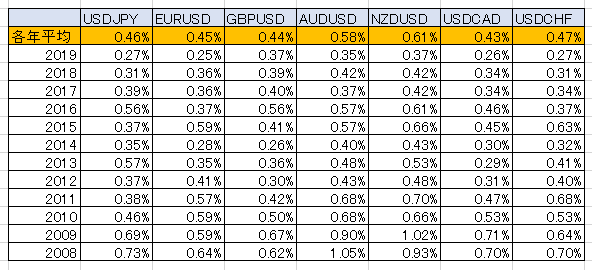

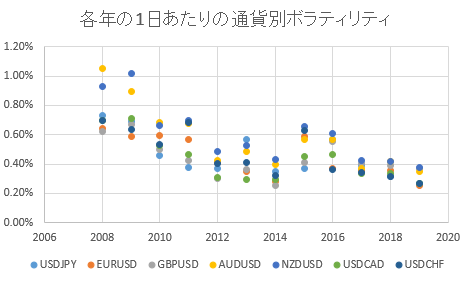

そこで、各通貨別の1日あたりのボラティリティを算出するべく、リーマンショック後の2008年から2019年9月までのデータをとり、集計しました。

結果は、以下の表とグラフの通りです。

なお、表とグラフのデータは各年の「平均値」です。

なお、こちらのデータは「Investing.com」から各主要通貨の日足データをダウンロードし、集計を行いました。

【今回の引用データ】https://www.investing.com/currencies

上記のデータから、いくつかの傾向がわかるので、まとめておきます。

・ドルストレートの主要7通貨ペアではオセアニア(豪ドル・NZドル)が一番ボラティリティが高い

・FXにおける各通貨ペアのボラティリティは年々減少傾向

これらの傾向を踏まえたうえで、上記の点について個人的に思ったことを深堀していきます。

ドルストレートの主要7通貨ペアではオセアニア(豪ドル・NZドル)が一番ボラティリティが高い

「殺人通貨」といわれる、「ポンド」の1日あたりのボラティリティの低さに驚いた人もいるのではないでしょうか。

上記のデータは、pipsではなく「変動率」で計算しています。

FXの世界では、pipsでよく収益を表す習慣がありますが、金融商品で重要なのは「変動率」です。

何故なら、「変動率」が元本に対してのリターンを表す絶対的な指標になるからです。

この変動率は、株価で考えればわかりやすいと思うので、説明します。

1,000円の株が100円あがれば、値上がり率は10%です。

10,000円の株が100円あがれば、値上がり率は1%です。

1,000円で買ったものが100円上がった時と、10,000円で買ったものが100円上がった時は、まったく収益率が異なりますよね。

1,000円の株は、10,000円で10株買えるので、100円あがれば、10,000円は11,000円になります。

10,000円の株は、10,000円で1株買えるので、100円あがれば、10,000円は10,100円になります。

このように、同じ100円の値上がりでも、元本(この場合10,000円)に対して11,000円と10,100円で900円ものリターンの差が生まれます。

FXでいうpipsは確かに便利な指標の1つではありますが、金融商品のトレードをしているということを考えると、もっと「変動率」に目が向けられてもいいのではと思っています。

さて、ここでFXに話を戻しますが、2019年10月15日現在、ポンド/米ドル(GBP/USD)とNZドル/米ドル(NZD/USD)のレートはそれぞれ約1.26と約0.63になっています。

つまり、約2倍近い差があります。株価でいうと1,000円と500円の差があると思ってください。

そのため、「変動率」で考えると何が起こるかというと、ポンド/米ドル(GBP/USD)の100pipsとNZドル/米ドル(NZD/USD)の50pipsは、まったく収益率が同じ、ということになりますね。

元の分母が違うので、pipsで計算してトータルプラスでも、収益はマイナスだった、なんてことがあったら意味がありません。

オセアニアのドルストレート(AUD/USD・NZD/USD)は、pipsでみると動いてないように思いがちです。

しかし分母が小さく少ない証拠金で取引できるので、実は「変動率」で考えると、収益性の大きな通貨ペアといえます。

厳密には、オセアニアのドルストレートは、(AUD/USD・NZD/USD)はスプレッドが少し大きめです。

そのためある程度の値幅が狙える機会でないと、どうしてもスプレッド負けしてしまうので、デイトレードやスキャルピングなどには不向きな通貨ペアだと思われます。

さて、ポンドが「殺人通貨」といわれる所以ですが、僕が思うに分母が大きいのでpipsに直すと大きく動いているようにみえる。

また、今回のデータは「1日あたりの各通貨別の変動率のデータ」なので、日足で見た場合の始値と終値の差をボラティリティとしています。

そのため、ポンドは1分足など比較的短い時間軸で荒い値動きをしているため、ポンドは「殺人通貨」などといわれている、のではないでしょうか。

データを見ていくと、ポンドも1日のボラティリティを把握しておけば、特に怖がる必要もなさそうです。

FXにおける各通貨ペアのボラティリティは年々減少傾向

上記のグラフをみてわかる通り、各通貨別の1日あたりのボラティリティを年度毎にプロットすると、年々ボラティリティが減少していることがわかります。

これは、アルゴリズムなどによって、発注時のマーケットインパクトなどが軽減されたこと。

充分なマーケットメイクによって流動性が供給されるようになった結果、などが考えられます。

しかし、そのような傾向の中、「フラッシュクラッシュ」と呼ばれるレートが数百pipsいきなり飛ぶような事態が近年多発しているように思います。

→【参考記事】【簡単解説】2019年1月3日ドル円暴落の原因と今後の対策

これは、アルゴリズムのトレードが発達した今、自動化されたマーケットである一定のポイントを超えると、流動性が干上がってしまうことがあるのではないでしょうか。

ボラティリティの高まった環境下で、トレンドが出ている方向とは逆にポジションをとると、ふとした時にストップロスが機能せず大損害を被るのが、近年のマーケットの特徴です。

FXは株のマーケットとは違い、基本レバレッジをかけることと、値幅制限が一切ないため、安易な逆張りは危険といえるでしょう。

金融商品の世界は、値動きがべき乗分布なので、「想定外」の事態で多くのプレイヤーが大きな損失を出してしまいます。

今回のデータは「平均値」でプロットしてるので、「想定外」の事態には全く役に立たないことを頭の片隅に留めておいてください。

ボラティリティが高くなる局面

ボラティリティが高くなると想定される場面は、いくつかあります。

・東京・ロンドン・ニューヨーク市場の開始時間

・重要な経済指標の発表時

・大きな政治的イベント

それぞれ解説していきましょう。

東京・ロンドン・ニューヨーク市場の開始時間

市場の開始とともに、多くのプレイヤーが金融市場に参加してきます。

そのため、出来高が増え、活発な値動きとなることが予想されます。

デイトレードなどにおいて、こういった各市場が切り替わる時間は、要注意しなくてはならないでしょう。

→【参考記事】FXトレードに向いている時間は?FXの時間帯別値動きまとめ

重要な経済指標の発表時

FXでは、経済指標の発表時間が前もって決まっています。

政策金利を決める重要なイベントから、雇用統計・CPI・GDPなど、大きな経済指標には世界中のアナリストが事前に予想値を出しています。

そのため、経済指標が予想値から大きく乖離した値が出ると、相場がそれを織り込むまでの過程で大きく動く傾向があります。

→【参考記事】指標トレードについて考える

→【参考記事】ファンダメンタルズ分析において重要な経済指標まとめ

大きな政治的イベント

近年だと、Brexitやトランプ大統領当選などは、マーケットに大きなボラティリティをもたらしました。

政治的なイベントは、マーケットの状況を劇的に変えることにも成り得るので、注意してトレードを行う必要があるでしょう。