為替レートが動くには、様々な要因があります。

その中でも、突発的にボラが大きくなる「経済指標」。

今回は、「経済指標発表」時に、トレードでいかに勝つか、ということを考えたいと思います。

目次

1.指標の重要度を測る

まず、発表される指標がどれくらい重要か調べなくてはいけません。

僕はスマホか、外貨ex byGMOの「外貨exアプリ」というアプリで経済指標を一通り確認しています。

ちなみに、日本の経済指標は重要度高めになっていますが、ほとんど相場に影響しないので、無視していいです。

経済指標の種類や時間を把握しておくことは、デイトレをする上でも重要です。

スプレッドが広がったり、突発的な値動きに左右されないためにも、朝一で経済指標は確認しましょう。

事前に世界中のアナリストがだした「予想値」と「結果」が大きく乖離すれば、それはサプライズとなって大きな値動きが期待できます。

2.指標時の値動き(変動幅)を分析する

指標時の過去の値動きを追うには、FXブロガーの羊飼いさんが運営されている、「リメンバーFX」がとても役に立ちます。

このサイトを下にスクロールしていくと、経済指標の発表時のチャートをみるために、設定する画面があります。

今回は、雇用統計のチャートをみたいので、このように選択します。

指標発表国:アメリカ 指標名:雇用統計

発表年度:2018 発表日時:2018年6月1日21:30

通貨ペア:USDJPY(ドル円) レバレッジ:25倍

それでは実際に、「GO」ボタンを押してみましょう。

このように、「リメンバーFX」では、経済指標時の値動きを忠実に再現することができるので、トレードの練習になります。

用統計でのドル円のボラティリティ(変動幅)を大まかに把握するために、2018年~2010年までの、指標発表時から30分後の平均変動pipsをまとめてみました。

それが、以下の表になります。

| 年度 | 2018 | 2017 | 2016 | 2015 | 2014 |

| pips | 17.10 | 29.21 | 31.91 | 66.06 | 34.99 |

| 年度 | 2013 | 2012 | 2011 | 2010 | |

| pips | 47.30 | 32.74 | 24.46 | 45.75 |

FXにおける雇用統計のボラティリティは、年々小さくなっているように見えますね。

指標発表後にどれくらい動いたのか「変動pips」を知っておくことは、指標トレードをするうえで大切です。

ここで、「経済指標と各通貨の値動きのクセ」を確認しておくと、指標トレードに大きく役立つと思います。

あまり昔のものはあてにならないので、過去6〜12ヶ月分くらい目を通していればいいと思います。

特に個人的に好きなのが、FOMCやECBといった、各国の金融政策が発表される日は、チャンスが多いと思います。

3.実際にトレードしてみる

実際のトレード取引記録(2016年12月8日ECB編)

2016年12月8日のECBにて、行ったトレードを簡単に振り返ってみたいと思います。

【指標】欧州中銀、政策金利0.00%で据え置き 予想通り

欧州中央銀行(ECB)は8日に開いた定例理事会で、政策金利を現行の0.00%で据え置くことを決めたと発表した。市場の予想通りの結果となった。

また、中銀預金金利を現行のマイナス0.40%、限界貸出金利を現行の0.25%で据え置いた。

→金利自体は予想通りなのでインパクトはなし。

今回のECBの焦点は、QE(Quantitative Easingの略で、量的緩和政策)の延長と、実際の買い入れ金額でした。

事前予想は、月額800億ユーロ×6カ月のQE延長。

しかし、実際の発表は、月額600億ユーロ×9カ月のQE延長。

事前予想:800億ユーロ×6カ月=4800億ユーロ

実際の発表:600億ユーロ×9カ月=5400億ユーロ

ちなみにこの時、「zerohedge」のツイートで、1分後には結果が分かっていました。

ECB TAPERS: From April 2017 the net asset purchases are intended to continue at a monthly pace of €60 billion until the end of December 2017

— zerohedge (@zerohedge) 2016年12月8日

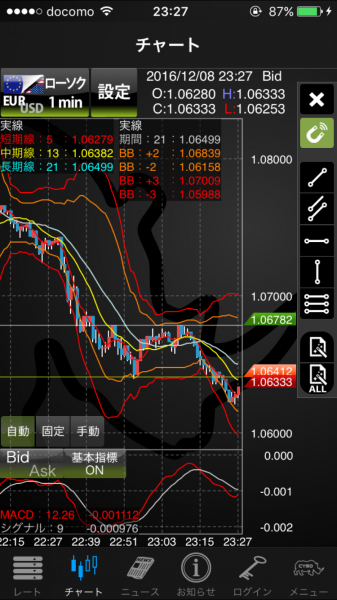

ここで、実際の1分足のユロドルの動きのチャートを見てみましょう。

指標発表後15分以内に、チャートを見ると1.079→1.087→1.079→1.074と、一旦全戻ししていることがわかります。

「月額800億を600億に減額」→ユーロ買い。

「QE延長期間→コンセンサスは6ヶ月、でも発表は9ヶ月」→ユーロ売り

800億が600億に減額されたので、マーケット参加者はテーパリングを期待して初動はユーロ買い。

しかし、QE延長が6カ月から9カ月に伸びている材料が好感され、その後ユーロ売りに傾いています。

ボラティリティの激しい指標時の全戻しは、片方が狩られるまで動く傾向があります。

この場合、天井のロンガーをふるい落とすまで売り込むのが定石です。

なお、このようなパターンは雇用統計やFOMCでも見ることができます。

材料出尽くしで、高値掴み・底値売りをした人を損切りさせる動きなのです。

短期トレードでも、ポジションの偏りを読むことは大切です。

このような短期トレードにおいては、発表から15分程度で、指標結果は織り込まれます。

このルール通りいけば、ユロドルを全戻し地点からの1.079あたりからショートすることによって、50pips程度とれる取引でしたね。

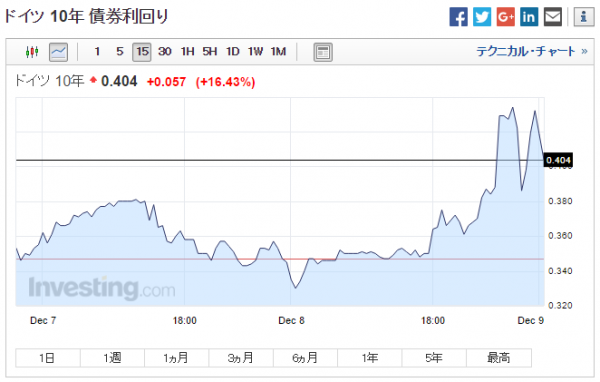

ちなみにこの時の金利の動きは以下のようになります。

ドイツ金利が急降下して、それに応じてユーロが売られたことがよくわかりますね。

その後のドラギ総裁の会見時の主な要人発言は、以下の通りです。

【要人発言】ドラギECB総裁「2017年のユーロ圏GDP伸び率は1.7%(9月時点1.6%)」

【要人発言】ドラギECB総裁「2017年インフレ率見通しは1.3%(9月時点1.2%)」

指標発表から30分程度立つと、インパクトが大きい場合は、トレンドが発生しています。

今回の材料がどれくらい大きいのかは、主観で判断しづらいので、落ち着いて押し目を拾う・戻りを売るという取引をすると、安全に取引することができます。

以下は、トレンドが出てからの2派目を狙ったエントリーです。

基本的には、1分足のMACDとラインを使ったシンプルなもので、安値更新を狙ってエントリーしました。

選択通貨は、ユロドルです。

1.068付近で上値が重く、MACDがクロスする動きを見せていたので、ショートでエントリー。

安値更新の1.064を狙います。

利食いのタイミングは、取引の通貨が反転したときが望ましいです。

ECBではユーロが焦点になるので、監視する通貨はもちろんユーロ。

この場合、ユーロの戻り売りを選択するわけですが、ユーロがらみの通貨ペアを3つほどみていると、反転のタイミングがきれいにわかります。

参考までに、ユロオジとユロドルで大きい1分足がでて、ちょうど反転するのが23:27です。

損切りとともに利食いにもロジカルな理由をつけるトレードを心がけたいですね。

参考までに、5分足のユロドルのチャートも置いておきます。

実際のトレード取引記録(2016年12月14日FOMC)

大きな経済指標や金融政策発表時は、事前のコンセンサスをリサーチすることによって、トレードに大きく役立てることができます。

2016年12月14日のFOMCにて、行ったトレードを簡単に振り返ってみたいと思います。

【指標】FRB、政策金利0.50-0.75%の範囲に引き上げ

米連邦準備理事会(FRB)は13-14日、米連邦公開市場委員会(FOMC)を開き、政策金利であるフェデラルファンド(FF)金利の誘導目標を現行の0.25-0.50%の範囲から0.50-0.75%に引き上げることを決めたと発表した。市場の予想通りの結果となった。

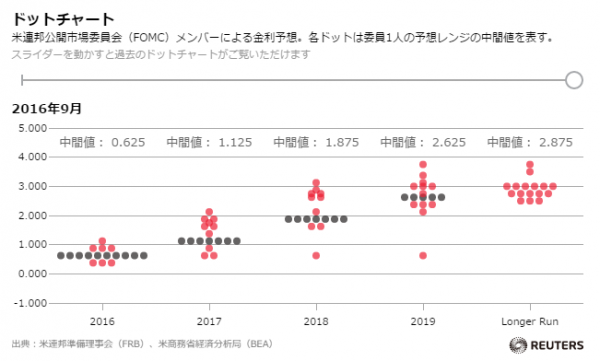

米連邦公開市場委員会(FOMC)は14日、経済・金利見通しを発表。

2017年末のFF金利見通し(中央値)を1.375%(前回は1.125%)に引き上げた。

18年末についても2.125%(前回は1.875%)に引き上げた。19年末は2.875%(前回は2.625%)とした。

【要人発言】

イエレン米連邦準備理事会(FRB)議長「FOMCは経済が著しく進展したと認識」「インフレは2%に近づいた」

イエレン米連邦準備理事会(FRB)議長「今後数年、緩やかな成長を当局者は予想」「雇用の状況、幾分さらに改善すると予想」「経済は緩やかな利上げのみ正当化すると予想」

イエレン米連邦準備理事会(FRB)議長「経済見通しの不確実性は高い」「FF金利の経路は非常に控えめな調整」

イエレン米連邦準備理事会(FRB)議長「一部参加者は財政政策の変化を考慮に入れた」「利上げは米経済への信認票」

イエレン米連邦準備理事会(FRB)議長「経済政策の詳細判明に伴って調整が必要になる」「財政拡大は完全雇用達成に明らかに必要ではない」

来年の利上げ回数は、事前予想では2回でした。

これは「ドットチャート」で検索してみればわかります。

2017の予想値が1.125に対し、実際は1.375と強めの結果に。

→利上げ回数が来年2回→3回に変わったので、米金利が急騰しドル買いが起こります。

複数通貨を見ると、ドル円とユロドルがやりやすそうなものの、ドル円の方がボラがあり、米長期金利に素直に反応するので、ドル円を選択しました。

また、事前にオプションを調べていても、ドル円は117と118に大きなバリアオプションがあったので、ドル円の選択が懸命だったと思います。

米ドルの金利が上がる→米ドル買い。

今回の場合、選択通貨はドル円。ドルを買って、円を売ります。

指標の初動は15分程度で織り込まれるため、高値を抜けてもみ合ったところで利確。

イエレンの会見が発表から30分後にあり、その前に一旦利確される傾向があるので、ここでポジションを手仕舞うのはセオリーです。

その後、1分足のMACDを見ながら、第二派目の上昇を狙うことにします。

利上げ回数の見通しが増加したのと、それを受けて米金利が急騰していることから、押し目を拾うのが無難だと判断したためです。

116円付近で拾い、高値を抜けてオーバーシュートしたところで一旦決済。

この時、ユロドルも安値更新をしていて、ドル買いが強いことが分かります。

この後、早朝にかけて、117円のバリアオプションを突破し、東京時間には117.8円をつけることになりました。

利上げ回数の増加は、それだけインパクトが強かったのでしょう。

材料をマーケットがどう判断するかは、実際に時間がある程度立たないとわかりません。

短期の指標トレードにおいては、発表から15分の第一波の動き、発表から30分以降~60分の押し目や戻りを待って直近の価格をブレイクアウトするのを待つのがいいです。

大きく動いてボラティリティが出れば、翌日の欧州市場やニューヨーク市場でも動きが出るので、日足をみて戦略を練り直しても悪くないと思います。

指標トレードでは、事前のコンセンサスリサーチと実際の結果の乖離を埋めにいくので、準備していればとれる恒例ですね。

反省としては、米金利がサプライズによって急騰+複数のバリアOPが存在したので、ドル買いが強いことから、少量のドル円ロングポジションを引っ張ってもよかったと思いました。

4. FXの指標トレードはギャンブルなのか?

このように見ていくと、指標相場はギャンブルなのでしょうか?

指標相場は、ギャンブルでは無いです。

言うのであれば、下調べや準備無しに指標に望むのはギャンブル、それらを行った上で望むのは投機だと思います。

ちゃんと下調べして、指標に挑めば、期待値は正の値になるのです。

大きな経済指標や金融政策発表時は、事前のコンセンサスをリサーチすることによって、トレードに大きく役立てることができます。

5.番外編:経済指標結果をいち早く知るには?

「指標の初動に乗りたい!」という方は、経済指標の結果をいち早く知りたいと思います。

そんな時に役立つのが、ツイッターの情報だったりします。

2019年11月1日の雇用統計の情報です。英語になりますが、「zerohedge」というアカウントはおすすめです。

NFP 128K, Exp. 85K, Last 180K

— zerohedge (@zerohedge) November 1, 2019

日本語だと少し情報が遅くなりますが、「楽天FX」をフォローしておけばとりあえず指標の情報は得られるでしょう。

【指標】10月米非農業部門雇用者数変化 +12.8万人、予想 +8.9万人ほか #fx

— 楽天FX (@rakuten_fx) November 1, 2019